長輩去世,繼承人在申報遺產稅時,應留意父母購買的人壽保險保單,是否應列入遺產總額申報課稅。財政部提醒,重病投保、高齡投保、短期投保、躉繳投保、鉅額投保、密集投保、舉債投保、保險費高於或等於保險給付等八樣態,若投保動機涉及避稅,可能將會被國稅局要求補稅。

曾有一位77歲老先生,在2001年2月至4月間因慢性腎衰竭住院,並定期洗腎,他在同年4月以本人為要保人及被保險人,並指定孫子為身故保險金受益人,同時以舉債、躉繳方式,繳納保險費共2,578萬元,老先生隨後在2002年6月去世,身故保險理賠金共約2,509萬元。

此一案例就一次涉及到帶病、躉繳、舉債、高齡、短期、鉅額投保,且保險給付低於已繳保險,國稅局認定此案是刻意透過保單安排,規避遺產稅,因此將躉繳保險費2,578萬併入遺產總額課稅,儘管納稅人不服提出上訴,最後仍被法院駁回。

過去國稅局也曾查獲,民眾罹患肝癌,得知命不久矣,在死亡前一年內密集投保,並躉繳保險費,同樣也面臨補稅命運。

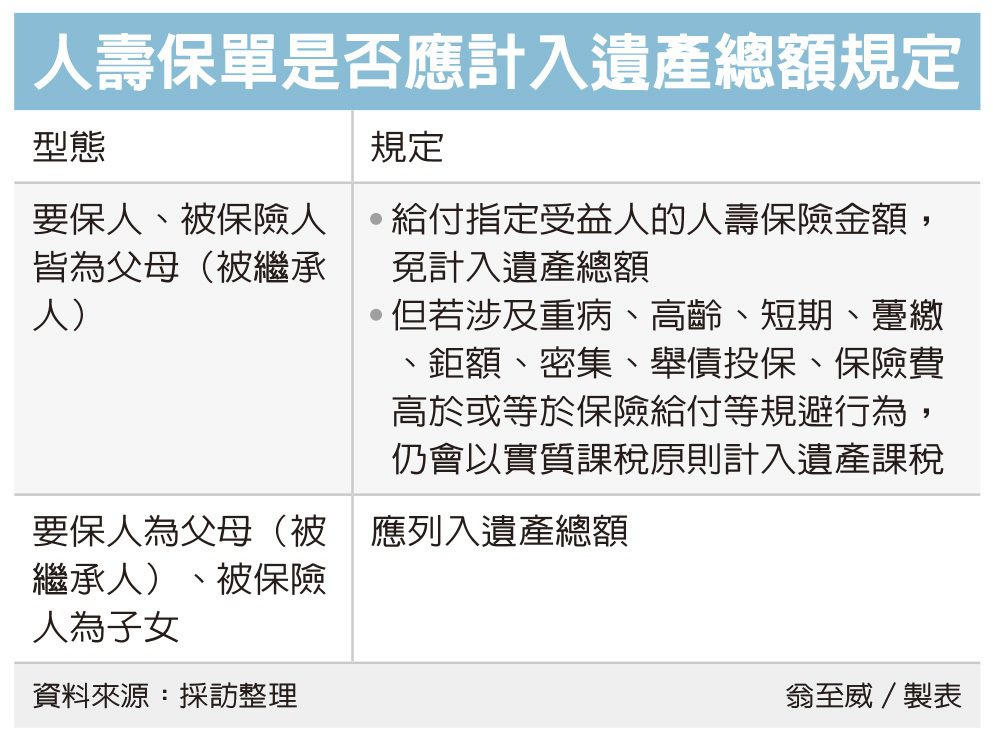

國稅局表示,《遺產及贈與稅法》第16條第9款規定,約定在被繼承人死亡時,給付所指定受益人的人壽保險金額,不計入遺產總額,不過僅限父母或被繼承人同為要保人及被保險人,並指定受益人領取身故給付。

同時,國稅局也會審核父母投保動機,若無前述刻意避稅樣態者,才屬不計入遺產總額項目。

此外,若父母或被繼承人為要保人,而被保險人為子女或他人,此時父母生前以要保人身分繳交保險費所累積的保單價值,仍屬父母財產,日後該未到期保單,無論子女是否繼續承保,或主張解約退還已繳保費,均須納入遺產總額申報。

為協助民眾釐清保單遺產稅課徵問題,財政部也整理近年法院判例,多數皆涉及重病、高齡、鉅額投保及躉繳保費等樣態,國稅局提醒,納稅人不應藉保單刻意規避遺產稅,以免遭稽徵機關補稅,甚至處罰。(經濟日報)